Por Matheus Lobo*

Entre julho de 2017 até agosto deste ano, o preço dos combustíveis nas refinarias da Petrobras foram reajustados 466 vezes, somando gasolina e diesel. Para efeito de comparação, ao longo dos 14 anos de governos Lula e Dilma, foram 28 alterações. No caso do gás de cozinha, foram 10 reajustes no mesmo período, enquanto que, nos governos petistas, houve apenas uma remarcação, em 2015. A explicação está na mudança da política de preços, promovida por Pedro Parente, então presidente da Petrobras, que passou a permitir reajustes diários nas refinarias desde julho de 2017. Os números foram obtidos junto à Petrobras pela Lei de Acesso à Informação (LAI).

A variação dos preços está ligada a basicamente dois fatores: cotação do barril de petróleo no mercado internacional e valor do real frente ao dólar. Para otimizar suas taxas de lucro, a Petrobras repassa tais variações aos distribuidores de combustíveis e, por tabela, ao consumidor brasileiro. No entanto, como mostram os números, o intervalo entre os reajustes pode ser mais largo se forem feitas avaliações de longo prazo. “Nos governos Lula e Dilma as alterações de preços eram muito espaçadas. Você ficava com muitos meses com o preço fixo na refinaria. Em determinados anos, a Petrobras praticava preços acima do mercado internacional; em determinados anos, praticava abaixo, ou na média. Era bem estável, não tinham grandes variações repentinas. Já no governo Temer, com Pedro Parente, chegou a um ponto de que era diário. Então a diferença é enorme”, considera o ex-engenheiro da Petrobras e consultor legislativo da Câmara dos Deputados, Paulo César Ribeiro Lima.

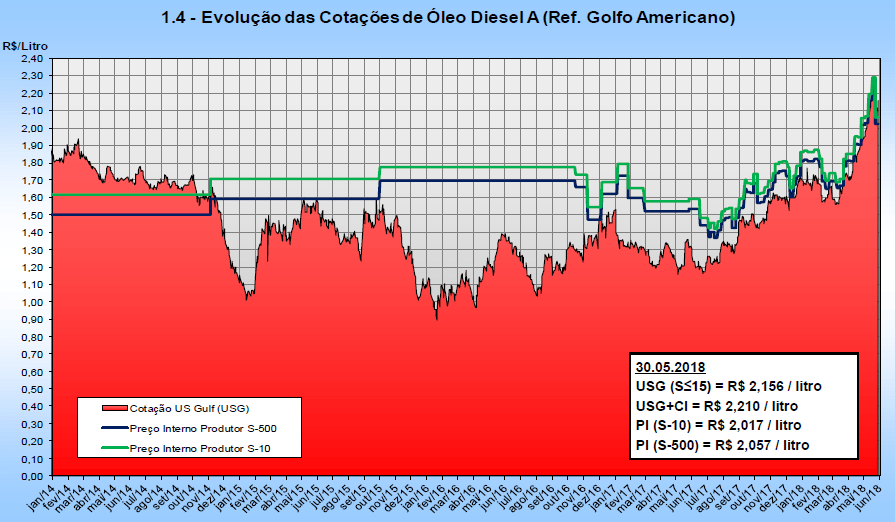

Gráfico do Ministério de Minas e Energia (MME) ilustra os reajustes mensais e diários do diesel (linhas verdes e azuis), na gestão de Pedro Parente, em relação às cotações internacionais (área vermelha).

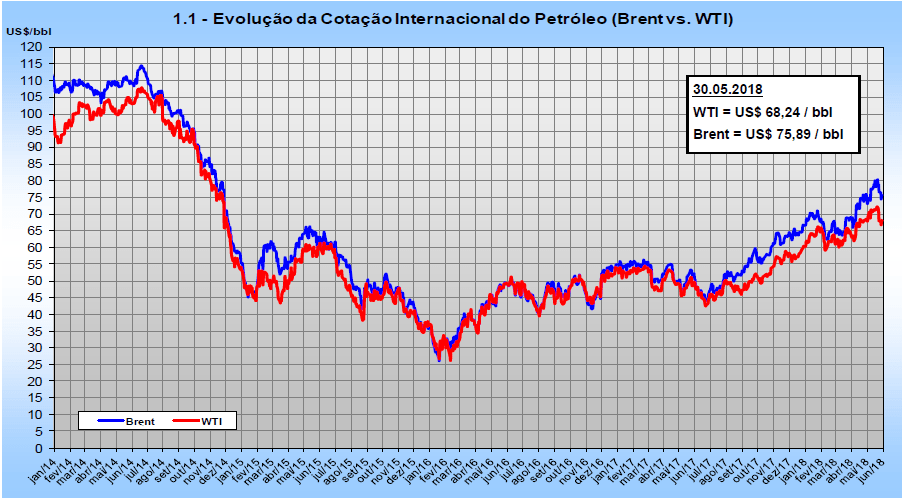

Como entre julho de 2017 e maio de 2018, a cotação do barril de petróleo saltou de US$ 45 para US$ 75 e o dólar saiu da casa dos R$ 3,20 para R$ 3,70, o preço final dos combustíveis no Brasil disparou. O diesel passou, na média nacional, de R$ 3 para R$ 3,80. A gasolina foi de R$ 3,60 para R$ 4,60. E o gás de cozinha subiu de R$ 57 para R$ 70, de acordo com os levantamentos da Agência Nacional do Petróleo (ANP). No mesmo período, a inflação acumulada foi de 2%.

Cotação internacional do barril de petróleo vem crescendo desde julho de 2017, como aponta gráfico do Ministério de Minas e Energia (MME).

Dólar disparou no início do ano e pressionou preço dos combustíveis. Fonte: Thomsom Reuters.

O impacto recaiu tanto sobre a população mais pobre (gás de cozinha) quanto em setores assalariados e classe média (gasolina). A reação mais explosiva, no entanto, veio do setor de transporte rodoviário (diesel), incluindo tanto grandes empresários quanto trabalhadores autônomos, com a greve dos caminhoneiros na última semana de maio. Ao promover o desabastecimento de diversos produtos por todo o país, o movimento colocou o governo Temer nas cordas.

Diretor da Petrobras entre 2003 e 2007 e vice-diretor do Instituto de Energia e Ambiente (IEE) da Universidade de São Paulo (USP), Ildo Sauer avalia que a “ortodoxia míope” da política de reajustes diários de Pedro Parente foi o disparador da crise. “Os caminhoneiros estavam endividados, tinha mais caminhão do que oferta de trabalho de frete. O petróleo subiu, o câmbio subiu, houve uma confluência de coisas e o diesel aumentou muito. [Os dirigentes da Petrobras] não tiveram sensibilidade de entender a situação”, avalia Sauer.

Em 29 de maio, em meio à greve, o consultor legislativo Paulo César Ribeiro Lima chegou a propor uma solução para o preço do diesel na tribuna da Câmara dos Deputados, em Brasília: reduzir a margem de lucro da Petrobras. “Quando você tem um produto, a primeira coisa necessária é saber qual é o custo de produção. Então, qual é o custo de produção do óleo diesel? R$ 0,93. Por quanto a Petrobras vendia antes da crise? R$ 2,33. Qual era a margem de lucro da Petrobras antes da crise? 150%. É uma margem de lucro altíssima. Se a Petrobras tivesse uma margem de lucro de 50%, ela poderia vender o óleo diesel na refinaria a R$ 1,40. Qual seria o preço para o consumidor final? Seria R$ 2,68, não R$ 4!”, argumentou aos parlamentares. Ribeiro Lima é autor do livro “Pré-sal – o Novo Marco Legal e a Capitalização da Petrobras”, de 2011, e coordenou os estudos na Câmara dos Deputados que deram origem à publicação “Os desafios do pré-sal”, de 2009.

A saída política escolhida pelo governo Temer e direção da Petrobras foi outra. Optaram pela redução de impostos e aumento de subvenções aos distribuidores de diesel, que fez baixar o preço do diesel em R$ 0,46. A política de preços não foi alterada, mesmo com a queda de Pedro Parente no dia 1º de junho. Com isso, a Petrobras manteve seus lucros extraordinários e a conta foi compensada com enxugamento de programas sociais, incluindo cortes no Sistema Único de Saúde (SUS).

Na base da proposta de Ribeiro Lima está o potencial de autossuficiência em diesel, que permitiria a Petrobras marcar os preços conforme seus próprio custos, evitando a volatilidade do câmbio e das cotações internacionais. “Hoje, o Brasil, se ele quiser, é praticamente autossuficiente em diesel, porque são produzidos quase 50 bilhões de litros nas nossas refinarias. Como o custo de produção do diesel é muito baixo, mesmo que o preço [na refinaria] esteja bem abaixo do mercado internacional, mesmo assim, a Petrobras tem alta lucratividade”, afirma.

A posição é compartilhada pelo economista Cloviomar Cararine. “O preço ideal [do diesel] teria que levar em consideração o custo de produção do petróleo no Brasil e o custo do refino da Petrobras. A gente fez algumas simulações em que a Petrobras poderia ter 15% ou 20% de margem de lucro. Nesse ambiente, ela teria lucro e o preço ainda seria bem menor do que tem agora”, reforça Cararine, que é pesquisador do Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis Zé Eduardo Dutra (Ineep), ligado à Fundação Única dos Petroleiros (FUP).

Quanto à gasolina, a operação seria mais complexa, pois o país depende de maiores volumes de importações. Ainda assim, Ribeiro Lima acredita que seria possível baixar os preços com políticas tributárias específicas. “Mesmo que se opere a plena carga [nas refinarias], a gente não é autossuficiente, então, acho o seguinte: o que for produzido no Brasil deve ser regulado e, para que quem importe para o mercado interno tenha competitividade, deve haver uma política de redução dos tributos federais. É mais complexo, mas poderia usar política tributária para viabilizar a importação. Agora, a política ideal mesmo é caminhar para a autossuficiência, porque aí não teria esse problema”, projeta o consultor.

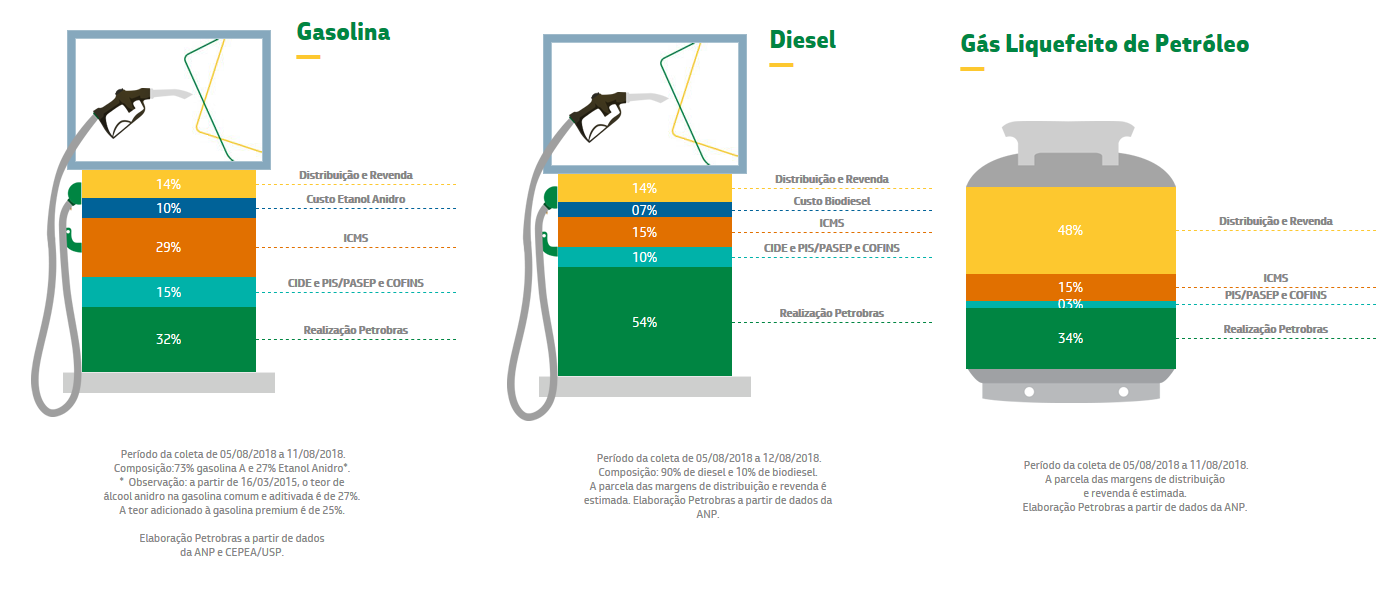

Outra diferença do diesel para a gasolina é a carga tributária. No caso do primeiro, cerca de 25% do preço final corresponde a impostos federais e estaduais. Quanto à gasolina, o percentual chega a quase 45%. As cargas são distintas devido a políticas de incentivo ao diesel, que visam reduzir custos de setores econômicos como o transporte rodoviário, em especial, que repercute em uma série de produtos e serviços.

Composição de preços da gasolina, diesel e gás de cozinha. Fonte: Petrobras.

No caso do gás de cozinha, os impostos representam apenas 18% do preço final. Além disso, por se tratar de um produto sensível no orçamento das populações mais pobres, os reajustes têm sido mais esparsos do que os demais combustíveis. Para se ter uma ideia, de janeiro de 2003 a setembro de 2015, ao longo dos governos Lula e Dilma, o preço do gás nas refinarias ficou estável, apesar de as importações corresponderem, em média, a 20% do consumo nacional.

O aumento do uso de lenha para cozinhar e a própria greve dos caminhoneiros demonstram o tamanho das consequências da política de preços para a população. “Quando você olha para uma semana de greve dos caminhoneiros e os efeitos que gerou no país, [considerando que] com mais 15 dias, começava a morrer gente, isso mostra quanto é estratégico”, aponta o economista do Ineep Cloviomar Cararine.

Contudo, segundo o presidente da Associação de Engenheiros da Petrobras (Aepet), Felipe Coutinho, o acontece hoje é que a Petrobras é gerida como empresa privada, sem compromisso social. “É claro que tem que praticar preços condizentes com os custos e as necessidades de investimento para garantir sustentabilidade empresarial. [Deve ser uma] gestão empresarial eficiente. Mas voltada para o interesse social, que é justamente a razão de ser das estatais. Se não for voltada para o interesse social, abastecimento nacional, proteger economia etc., nem tem nem porque existir”, critica o engenheiro da Petrobras.

Diretor de Gás e Energia da Petrobras entre 2003 e 2007, o engenheiro Ildo Sauer discorda da necessidade de a companhia baixar os preços para beneficiar o consumidor. Sauer parte da ideia de que, em torno aos preços dos combustíveis, há três grupos de interesses principais: consumidores, acionistas privados e União, que, conforme a Constituição detém a posse dos recursos minerais no solo e no subsolo brasileiro. “Tenho dito que é necessário manter os preços de paridade. Por que vou pegar o que pertence ao povo e vender abaixo para que aqueles que têm mais se apropriem de maiores frações [da riqueza]?”, questiona Sauer. Os setores a que ele se refere são os donos de carros (gasolina) e os setores empresariais (diesel). “Quem consome derivado de petróleo na maior proporção da renda? Carros individuais, classe média. Pobre anda a pé ou de transporte coletivo de péssima qualidade. E o setor industrial, todo subsídio que tiver, vai se apropriar dele e não vai diminuir o preço dos produtos, só aumentar seus lucros”, sustenta Sauer, que atualmente é vice-diretor do Instituto de Energia e Ambiente (IEE) da Universidade de São Paulo (USP).

Ildo Sauer defende que as riquezas produzidas pela Petrobras sejam canalizados para projetos de desenvolvimento econômico e social no país. Assim, também advoga pela redução dos lucros da companhia, mas os valores obtidos seriam repassados para fundos estatais, e não para o consumidor. A questão passaria por criar uma “estrutura de controle sobre o petróleo e a Petrobras” que garantisse a aplicação desses recursos para as áreas definidas pelo Estado. “A Noruega fez um fundo. Ela se tornou um país desenvolvido, um dos maiores IDH [Índice de Desenvolvimento Humano] do mundo com base em um projeto organizado do petróleo”, exemplifica o professor da USP e ex-diretor da Petrobras.

O fundo soberano norueguês citado por Sauer é o maior do mundo, tendo ultrapassado a marca de US$ 1 trilhão em setembro do ano passado. Criado nos anos 1990, recebe receitas da produção de petróleo e gás, geradas principalmente pela Statoil (atual Equinor), a petroleira estatal do país. Entre os objetivos, está o investimento na transição energética, preparando o país para o esgotamento das reservas de petróleo. O governo norueguês pode retirar apenas 4% do fundo ao ano para cobrir gastos da máquina pública.

Na prática (e simplificando), a proposta do engenheiro e ex-diretor da Petrobras para o Brasil funcionaria da seguinte maneira: se a Petrobras produzir petróleo a um custo próximo de US$ 10 o barril, receberia US$ 15 de remuneração, e o restante das receitas com a venda de óleo seria do governo federal. Considerando a cotação do barril na casa dos US$ 70, sobrariam US$ 55 para o Estado. “Não fica refém dos acionistas e nem dos consumidores. É o modelo de serviços, contra a partilha e contra a concessão. Não acho que o que está aí esteja funcionando”, critica Ildo Sauer. Um dos problemas apontados por ele é que hoje “todo o excedente do petróleo está diluído”, ou seja, não é canalizado para projetos nacionais de desenvolvimento. “Os royalties foram queimados no estado do Rio de Janeiro, mal versados por prefeitos, [como em] Macaé, Campos. Encheram de dinheiro, e como está a educação deles? O que o Rio de Janeiro fez? Passou a dar subsídios para os industriais, desoneração fiscal e passou a viver de royalties, como se o petróleo fosse ser sempre produzido no Rio de Janeiro e o preço sempre ficasse alto. Um crime estratégico”, argumenta.

Atualmente, o Brasil tem confirmados 40 bilhões de barris de petróleo em reservas do pré-sal. As estimativas, no entanto, passam dos 100 bilhões e podem chegar até os 300 bilhões conforme avance a exploração. Com base nesses cenários, em artigo científico no livro “Recursos minerais no Brasil: problemas e desafios”, publicado pela Academia Brasileira de Ciências, em 2016, o professor Ildo Sauer projetou os possíveis excedentes econômicos para o Estado em 40 anos de produção. Considerando uma margem de US$ 50 por barril repassada ao governo federal, com um ritmo de 6,85 milhões de barris por dia, seriam arrecadados US$ 125 bilhões ao ano. Caso as reservas do pré-sal sejam de 200 bilhões de barris, o montante seria dobrado.

5 “Simulação de resultados de excedente econômico para três cenários”, tabela produzida pelo pesquisador Ildo Sauer no artigo “O pré-sal e a geopolítica e hegemonia do petróleo face às mudanças climáticas e à transição energética”

Nesse arranjo, o Brasil teria que ingressar na Organização dos Países Exportadores de Petróleo (OPEP), liderada pela Arábia Saudita, ao lado de países como Iraque, Irã, Kuwait e Venezuela, que respondem a pouco menos da metade da produção mundial. O objetivo seria coordenar a operação com os demais governos e atuar para a manutenção de preços elevados do barril de petróleo.

Quanto ao preço ao consumidor, os países exportadores mantêm políticas distintas, que vão desde os US$ 2 (R$ 7,50) da gasolina na Noruega até os US$ 0,01 (R$ 0,04) na Venezuela, conforme dados do site Global Petrol Prices. “Na Venezuela, vendem 500 mil barris de petróleo por dia a preço de centavos. Isso é uma queima de riqueza. Eu não concordo. Discuti isso duas vezes com o ministro [venezuelano]. Propus que vendessem petróleo no mercado internacional e no lugar colocasse gás natural, que era mais limpo”, recorda o professor da USP e ex-diretor da Petrobras Ildo Sauer.

Questionado sobre o impacto do preço do gás de cozinha no orçamento familiar dos mais pobres, Sauer defende a proposta de renda mínima universal, como formulada pelo senador Eduardo Suplicy (PT). “A pessoa que não tem gás também tem comida precária, educação precária, transporte precário. É a condição social. Tem que reformular a condição social dela”, sugere. Por isso, seria “melhor dar renda universal para todos, que garantiria o mínimo, e, ao mesmo tempo, investir na transformação da base produtiva do país”.

O problema é que, retomando os três grupos de interesse em torno da política de preços, os debates atuais incluem apenas os consumidores e os acionistas privados, os quais vêm se sobressaindo. “Nesse modelo não está sobrando nada, porque o conflito agora é só entre acionista e consumidor. Para o povo sobra só o imposto que a Petrobras paga, royalties e participações, que são repartidos entre os estados todos. Está sobrando muito pouco. E o dinheiro que vai para o Tesouro é para pagar a dívida pública, que é o grande problema brasileiro”, lamenta o ex-diretor da Petrobras Ildo Sauer.

Além da frequência nos reajustes, há outra alteração importante na nova política de preços da Petrobras. Com Pedro Parente, companhia passou a marcar preços acima da cotação do barril no mercado internacional. Como explica o engenheiro e consultor legislativo Paulo César Ribeiro Lima, especialista no setor petroleiro, as consequências vão além do preço ao consumidor. “O preço de mercado internacional é o preço que maximiza o lucro das empresas privadas. Se uma empresa privada começa a praticar preço acima do mercado internacional, como a Petrobras, ela perde mercado. Aí tem que colocar as refinarias em ociosidade. É a maior estupidez”.

Pedro Parente assumiu a presidência da Petrobras em 31 de maio de 2016, logo após o afastamento da ex-presidenta Dilma Rousseff, com Michel Temer ainda interino. Em outubro, alterou a política de preços da companhia e anunciou que, com o novo formato, os valores seriam determinados pela “paridade com o mercado internacional” somada a uma margem para “remunerar riscos inerentes à operação, como, por exemplo, volatilidade da taxa de câmbio e dos preços sobre estadias em portos e lucro, além de tributos”. Além disso, a alteração incluía reajustes “pelo menos uma vez por mês”. A medida seria radicalizada a partir de 30 junho de 2017, quando a direção da empresa autorizou a realização de ajustes “a qualquer momento, inclusive diariamente”, com a justificativa de buscar “maior aderência dos preços do mercado doméstico ao mercado internacional no curto prazo”.

É a margem adicional para “remunerar riscos inerentes à operação” que fixa os preços acima das cotações. A Petrobras perde mercado porque, para os distribuidores de combustíveis, fica mais vantajoso comprar diesel no exterior do que nas refinarias da Petrobras no próprio país. “Quando ela pratica esses preços altos, os concorrentes da Petrobras, ligados à cadeia internacional de comércio de combustíveis, conseguem vender os derivados, em especial o diesel, mais baratos do que a Petrobras no Brasil. Você viabiliza a lucratividade desses agentes privados, boa parte multinacionais”, denuncia o presidente da Associação dos Engenheiros da Petrobras (Aepet) Felipe Coutinho. Por outro lado, “quando a Petrobras pratica preços mais moderados, não viabiliza a importação”, explica o dirigente.

Por isso, a Aepet qualificou a política de preços atual de “America First” [Primeiro os Estados Unidos] em alusão ao slogan da campanha presidencial de Donald Trump. Em editorial de dezembro de 2017, a Aepet avaliou os números e as consequências da política de preços de Pedro Parente. Para a associação, os principais beneficiados são “os refinadores norte-americanos, os ‘traders’ internacionais, os importadores de capital privado e as distribuidoras privadas”. De outro lado, afirmam que a própria Petrobras é prejudicada, “com a ociosidade de suas refinarias e a entrega da sua participação no mercado brasileiro de combustíveis”, além da “maioria dos brasileiros que consome, direta e indiretamente, os combustíveis com preços majorados”.

Presidente da AEPET, Felipe Coutinho, batizou a política de preços de Pedro Parente de “America First” [Estudos Unidos primeiro]

De 2014 para 2017, o uso da capacidade de refino caiu de 94,2% para 72,9%. No primeiro trimestre deste ano, a taxa média foi de 67,4%, conforme dados do Ministério de Minas e Energia (MME) e da Agência Nacional do Petróleo (ANP). Com isso, em dois anos, a importação de diesel aumentou 80% e a participação de produto estadunidense no volume total, que antes era de 40%, dobrou.

Em seus Relatórios ao Mercado Financeiro (RMF), com os resultados trimestrais, a Petrobras reconhece o volume menor de venda de derivados no Brasil, assim como o aumento de importação por terceiros, mas justifica que a queda é compensada pelo aumento da margem de lucro. Ou seja, como aponta o diretor do Sindicato dos Petroleiros de São Paulo (Sindipetro-SP) Gustavo Marsaioli, a companhia “opta por vender menos com uma margem maior do que ampliar sua produção e vender com uma margem menor e ganhar na escala”.

O consultor legislativo da Câmara dos Deputados Paulo César Ribeiro Lima, autor de estudos sobre o setor petroleiro, acredita que a política atual de preços acima do mercado internacional está casada com o projeto de privatização de refinarias da Petrobras. “O governo quis usar uma política de preços que garantisse uma rentabilidade artificial para o refino para gerar interesse de empresas de comprarem as refinarias. A Petrobras foi usada politicamente para praticar uma política irracional de vender acima do mercado internacional para atrair investidores estrangeiros para comprar as unidades de refino da Petrobras. Mas isso não atende os interesses da Petrobras. Atende aos interesses do governo de privatizar”.

O diretor do Sindipetro-SP Gustavo Marsaioli completa: “tanto que as empresas estrangeiras que querem comprar as refinarias estão preocupadas, porque se mudar a política de preços vão ter dificuldades para competir com a Petrobras”. O dirigente lembra que o monopólio do refino caiu em 1997, no governo Fernando Henrique Cardoso (FHC). “Cabe às pessoas se perguntarem por que, com mais de 20 anos de fim do monopólio, ninguém construiu uma refinaria aqui. Elas poderiam muito bem construir as refinarias, gerar emprego e competir com a Petrobras”. A resposta, segundo ele, é que as empresas não querem fazer os grandes investimentos que o setor de petróleo exige, ainda mais considerando a estrutura integrada da Petrobras, que seria a principal concorrente. “Teriam dificuldades de competir e não querem fazer investimento para trabalhar com margem mais justa. Preferem fazer lobby para desmontar a Petrobras e comprar as refinarias para trabalhar com margens mais altas”, diz Marsaioli, do Sindipetro-SP.

O projeto de privatização a que Ribeiro Lima e Marsaioli se referem foi divulgado em 27 de abril deste ano. “O modelo prevê a criação de duas subsidiárias, uma reunindo ativos da região Nordeste e a outra reunindo ativos da região Sul. Pretendemos vender 60% de nossa participação acionária em cada uma dessas novas sociedades”, diz o comunicado. A justificativa apresentada é o “reposicionamento estratégico nos segmentos de refino, transporte e logística em linha com o nosso Plano Estratégico e Plano de Negócios e Gestão, que prevê o estabelecimento de parcerias e desinvestimentos como uma das principais iniciativas para mitigação de riscos, agregação de valor, compartilhamento de conhecimentos, fortalecimento da governança corporativa e melhoria de nossa financiabilidade”.

As quatro refinarias alvo são Abreu e Lima (RNEST), em Pernambuco; Landulpho Alves (RLAM), na Bahia; Presidente Getúlio Vargas (REPAR), no Paraná; e Alberto Pasqualini (REFAP), no Rio Grande do Sul. Juntas, representam 37% da capacidade de refino da Petrobras. A intenção é vender 60% dessa estrutura, que ainda inclui terminais e dutos, para empresas privadas, que tomariam o controle das operações. Isso reduziria, de imediato, a participação da Petrobras no refino de 99% para 75%, em um cenário em que as projeções da própria companhia indicam aumento de demanda por combustíveis da ordem de 1,8% ao ano até 2030.

Repassar parcelas do parque industrial, construído e desenvolvido há décadas pela Petrobras, significa abrir mão da lucratividade da venda de derivados de petróleo no mercado brasileiro. “Nenhuma empresa inteligente está vendendo ativos de refino, porque quando você verticaliza, a empresa fica muito mais forte. Não faz o menor sentido privatizar um ativo que pode te dar lucro. Nenhuma empresa de petróleo desverticaliza. As grandes são empresas verticalizadas, integradas, com atuação em muitas áreas, até em petroquímica”, denuncia o engenheiro e consultor legislativo da Câmara dos Deputados, Paulo César Ribeiro Lima. Além disso, quanto menor a participação no refino, menor a capacidade de a Petrobras (e o governo federal) determinar os preços dos derivados, considerando eventuais necessidades econômicas ou sociais do país.

A relação entre política de preços e o projeto de privatização das refinarias expõe o quadro geral da política de “desinvestimento e parcerias” da Petrobras, que incluem outras medidas de fragmentação e gradual perda de centralidade da empresa na economia nacional. Destacam-se: alteração do marco regulatório do pré-sal, venda de gasodutos, indenização bilionária de acionistas estadunidenses, fim dos incentivos à indústria local, leilões em ritmo acelerado, mudanças no regime da cessão onerosa.

São ações alinhadas, direta ou indiretamente, ao Planos de Negócios e Gestão (PNG) da empresa, formulados pelo então presidente da companhia Pedro Parente, os quais deixam claro a orientação de “atuar com ênfase em parcerias e desinvestimentos”. Na prática, significa maior participação das multinacionais, em detrimento da Petrobras, no mercado de petróleo no Brasil. “Quando você junta todas essas peças, você vê que ele tem um plano de sucatear e desmontar a empresa a longo prazo. Não conseguiram fazer isso rápido, então vão criando cenário a longo prazo”, avalia o dirigente do Sindipetro-SP Gustavo Marsaioli, que é concursado da Petrobras como técnico de manutenção na refinaria de Paulínia (REPLAN).

Em “Por que parcerias e desinvestimentos são importantes para a Petrobras?”, a companhia justifica a estratégia atual alegando que “ampliou os desinvestimentos nos anos recentes para reduzir o seu endividamento e focar em negócios com menor risco e maior rentabilidade”. O principal objetivo seria o “equilíbrio financeiro da empresa”.

Um caso emblemático da venda de ativos foi a privatização da malha de gasodutos da região sudeste. Em abril de 2017, a Petrobras se desfez de 90% da participação na subsidiária Nova Transportadora do Sudeste (NTS), em favor de um consórcio liderado pela canadense Brookfield, por US$ 5,1 bilhões. A nova empresa (NTS Brookfield) apresenta, em seu site, que o ativo é “um dos mais cobiçados do mercado de transporte de gás do país” e explicam o porquê: “a NTS atende o Sudeste do Brasil, região que concentra 55% da demanda brasileira pelo insumo, e está próxima de fontes de gás no Rio de Janeiro e em Santos, no litoral paulista, além de ter conexão com gasoduto Brasil-Bolívia”. São 12 gasodutos em um total de 2 mil km de extensão.

A multinacional segue expondo as vantagens do negócio para a multinacional. “Para a Brookfield, a concretização do negócio foi uma ótima oportunidade de ingressar no segmento de transporte de gás no Brasil. A NTS é um ativo descrito pelo mercado como robusto por atuar em ambiente de estabilidade regulatória, ter fluxo de caixa e receita previsíveis e risco de default equivalente ao de títulos públicos, ou seja, baixíssimo. Mais: durante os primeiros anos posteriores à compra, a Transpetro, a maior transportadora de combustível do país e uma subsidiária da Petrobras com experiência incomparável nesse mercado, prestará à NTS todo o suporte técnico necessário para a operação dos gasodutos e de toda infraestrutura da NTS. Fica garantida, dessa forma, a segurança e o bom funcionamento do negócio”.

Por outro lado, o que acontece agora é que a Petrobras tem que pagar aluguel para utilizar os dutos que antes eram dela. Em apenas um trimestre, a companhia relatou ter repassado R$ 1 bilhão pelo uso dos gasodutos à NTS Brookfield. Em nota, a Aepet considerou que, “sob a desculpa de arrecadar recursos hoje para reduzir o endividamento, compromete-se o fluxo de caixa futuro”. A projeção da Associação é de que, em 18 meses, o valor recebido pela privatização seja equiparado às despesas com aluguéis.

A justificativa de Pedro Parente para mudar a política de preços e acelerar o programa de desinvestimentos foi a necessidade de reverter a situação financeira da Petrobras, que estaria abalada pelo controle de preços no período de 2011 a 2014, no primeiro governo Dilma, e pelos desvios de dinheiro apontados pela operação Lava Jato. O discurso negativo em relação às finanças da Petrobras leva em conta basicamente dois indicadores: o “valor de mercado” e o endividamento da companhia. São omitidos, por exemplo, os números de geração operacional de caixa (saldo entre receitas e despesas) e a liquidez corrente (capacidade de pagamento das dívidas).

Enquanto o valor de mercado oscila conforme a avaliação (e a especulação) dos agentes financeiros, o valor real de uma empresa está na produção de riqueza e nos ativos disponíveis. Por isso, o economista do Ineep Cloviomar Cararine defende que o valor de mercado é inadequado para medir o tamanho e a importância da Petrobras. “Acho muito ruim usar isso como referência, principalmente em uma empresa de petróleo, porque o valor da Petrobras é muito maior, mas muito maior, do que vale a empresa na bolsa. É difícil mensurar quanto vale a capacidade técnica de seus funcionários, quanto vale a sua reserva de petróleo para os próximos 50, 100 anos”, critica Cararine.

O economista explica que o mercado financeiro opera sob lógica de curto prazo, enquanto a dinâmica de investimentos do setor petroleiro exige longos períodos até atingir retorno financeiro. “É uma pena que o governo brasileiro, lá atrás, com [o ex-presidente] Fernando Henrique Cardoso, tenha vendido ações na bolsa. Isso joga a empresa em um mercado muito especulativo, frágil, de curto prazo. Empresas de petróleo são de longo prazo. Empresa que investe em um campo de petróleo, desde o início, até começar a produzir, leva seis anos. Só gastando dinheiro, e altíssimo dinheiro. [A Petrobras é] muito estratégica e de longo prazo. O mercado financeiro é o contrário: especulativo e de curto prazo”, afirma o economista do Ineep Cloviomar Cararine.

O principal exemplo da dinâmica de longo prazo da Petrobras é a descoberta do pré-sal, que inaugurou o período de maiores investimentos da história da companhia. Em 2005, quando foi anunciado o pré-sal, a companhia havia destinado menos de US$ 15 bilhões de dólares em investimentos. Com sucessivos aumentos, em 2013, o valor chegou a US$ 48,8 bilhões, mais do que triplicando o montante anual. No período seguinte, o grau de investimento diminui e, em 2016 e 2017, volta à casa dos US$ 15 bilhões, quando se inicia o período inverso, de “desinvestimento”.

O período de investimentos altos coincide com o aumento do endividamento. De 2006 a 2014, a dívida líquida da Petrobras passou de cerca US$ 8,6 bilhões para US$ 106,2 bilhões. Em cima disso se estruturou o discurso da “dívida impagável”, considerado o “mito fundador” das atuais políticas da companhia pelo presidente da Aepet, engenheiro Felipe Coutinho. Os números ainda seriam inflados quando convertidos para a moeda brasileira, devido à desvalorização do real no período. No entanto, como mais de 80% da dívida da Petrobras é em moeda estrangeira, a apresentação dos dados em dólar, para efeitos comparativos, garante maior precisão.

De qualquer forma, para Felipe Coutinho, a dívida da Petrobras é administrável, até porque boa parte dela tem prazos longos de amortização, que coincidirão com o aumento da produção de petróleo. “A Petrobras fez o maior esforço de investimento na sua história. Investiu mais de US$ 45 bilhões por ano, em média. Os investimentos demoram de oito a dez anos para maturar, começar a gerar resultado. Esse esforço de investimento com recurso próprio levou a um endividamento alto, mas plenamente administrável na medida em que, depois de oito a dez anos, tem crescimento da produção. Nesse período você pode rolar a dívida, mas a questão é que existe esse tempo para maturar”.

Apesar do endividamento, a geração de caixa anual, a liquidez corrente e a reserva de caixa da Petrobras não foram abaladas. Entre 2012 e 2017, a geração operacional de caixa variou entre US$ 25,9 bilhões e US$ 27,1 bilhões. No mesmo período, o saldo de caixa passou de U$ 13,5 bilhões para US$ 22,5 bilhões. Quanto ao índice de liquidez corrente, que é a divisão anual entre os ativos e os passivos circulantes da empresa, nunca esteve abaixo de 1,5 (ou seja, para cada US$ 1 em despesa houve US$ 1,5 disponível).

Paralelamente, a exploração do pré-sal foi aumentando, chegando a representar 55% do óleo produzido pela Petrobras. A estimativa do presidente da Aepet, Felipe Coutinho, é de que, a partir de 2020, a geração de caixa chega a US$ 35 bilhões.

Apesar disso, em 2014 e 2015, a Petrobras registrou prejuízos de US$ 7,3 e US$ 8,4 bilhões (R$ 26,6 e R$ 36,9 bilhões). Tais números negativos não têm relação com a produção e não afetam o caixa da companhia. Foram resultado de operações contábeis chamadas de impairments ou testes de imparidade, que podem ser traduzidas por depreciação. São mecanismos que reavaliam os bens e investimentos de uma empresa em função de seu retorno financeiro no futuro.

O exemplo mais ilustrativo, no caso da Petrobras, são as baixas por conta da queda do preço internacional do petróleo, que desvalorizam os campos de exploração da companhia. Outros critérios contábeis são taxa de câmbio, revisões das reservas de petróleo e até o “nível de risco para o investidor estrangeiro”, o chamado “Risco Brasil”. A realização dessas operações contábeis, com critérios determinados, são exigências do mercado financeiro, já que a Petrobras possui ações nas bolsas de São Paulo e Nova Iorque.

A magnitude dos impairments realizados pela Petrobras no período é fortemente questionada por especialistas, pelo movimento petroleiro e até pela Comissão de Valores Mobiliários (CVM), autarquia federal que fiscaliza operações do mercado financeiro.

O economista do Ineep Cloviomar Cararine registra que, entre os anos de 2010 e 2013, o valor máximo de impairment foi de R$ 1,2 bilhões. Em 2014 e 2015, a cifra atingiu R$ 44,5 e R$ 47,6 bilhões, um aumento de 40 vezes. Além da disparidade de valores, Cararine critica “o grau de subjetividade (e a falta de transparência) das premissas utilizadas para realização dos testes de impairment” e aponta que nenhuma outra empresa do setor registrou elevação tão expressiva dos seus impairments. Esse três fatores “colocam em xeque a magnitude da depreciação dos ativos da Petrobrás”.

No estudo “Ativos, resultados financeiros e balanço da Petrobras de 2015”, publicado em abril de 2016 pela Consultoria Legislativa da Câmara dos Deputados, o engenheiro Paulo César Ribeiro Lima não se contrapõe aos impairments realizados. Entretanto, sustenta que, se alguns campos de produção podem ter perdido valor, outros tantos não tiveram registro do devido ganho. “Não se questiona a decisão de a Petrobras contabilizar uma perda no valor de recuperação de Papa-Terra [em R$ 8,7 bilhões]. No entanto, chama a atenção o fato de a empresa não ter registrado ganho no valor de recuperação de campos de produção como Lula e Sapinhoá, localizados no Pré-Sal da Bacia de Santos, e como Jubarte, localizado na Bacia do Espírito Santo”, exemplifica o consultor legislativo.

No caso das refinarias, ocorreu o mesmo, segundo Ribeiro Lima. “[Também] não se questiona a decisão de a Petrobras contabilizar uma perda no valor de recuperação do Comperj [Complexo Petroquímico do Rio de Janeiro]. Contudo, chama a atenção o fato de a empresa não ter registrado ganho no valor de recuperação de muitas refinarias da Petrobras já amortizadas”, analisa. A conclusão é de que “os impairments registrados não corrigiram, de fato, o valor contábil do conjunto dos ativos da empresa”; pelo contrário, “é possível que se conclua que esse conjunto de ativos está subavaliado”.

Por isso, o economista Cloviomar Cararine sustenta que os impairments da Petrobras vão muito além dos critérios adotados para a depreciação, pois são operações que podem estar associadas a outros objetivos, como justificar ações de desinvestimentos e “atrair investidores estrangeiros para aquisição de tais ativos”.

O dirigente do Sindipetro-SP Gustavo Marsaioli lembra ainda que a cobertura jornalística da época não questionou e nem explicou o que eram os impairments realizados pela Petrobras. No início de 2016, com a divulgação dos balanços do ano anterior, as notícias estampavam o “prejuízo recorde” da empresa. “A grande narrativa da Petrobras estar dando prejuízo é em cima de manobras contábeis. Tira lucro, mas a manchete que dá no jornal é de prejuízo”, critica Marsaioli.

O período das grandes perdas contábeis se relaciona ao início da Operação Lava Jato, que investiga esquemas de corrupção na Petrobras. Os desvios de dinheiro para partidos políticos são um eixo central no discurso do “rombo” nas contas da Petrobras.

Nos balanços financeiros de 2014 e 2015, a Petrobras estimou que os prejuízos com corrupção entre 2004 e 2012 foram de R$ 6,4 bilhões, com base em cálculos de 3% de superfaturamento de contratos com as empresas investigadas, no período 2004-2012. A Polícia Federal (PF) estima que, como o percentual pode variar até 20%, o valor total de desvio poderia bater a casa dos R$ 40 bilhões. Já o Tribunal de Contas da União (TCU), em estudo, concluiu que o prejuízo da corrupção seria de R$ 29 bilhões no período 2002-2015, o equivalente a pouco mais de R$ 2 bilhões ao ano.

Apesar de bilionários, os balanços da Petrobras mostram que os desvios encontrados não comprometeram a capacidade produtiva da companhia, mantendo estáveis índices como geração operacional de caixa.

No entanto, como o endividamento da companhia aumentou mais de dez vezes entre 2006 e 2014, a Associação dos Engenheiros da Petrobras (Aepet) fez um estudo, com base nos cálculos do TCU, para saber qual a percentagem da corrupção na formação da dívida. A conclusão é de que, “do total da dívida existente no final de 2014 (US$ 136,04 bilhões), 3,6% corresponde aos efeitos da corrupção”.

Ainda que os números divulgados se concentrem em governos petistas, a própria Procuradoria Geral da República (PGR) afirmou, em novembro de 2014, nas primeiras ações da Operação Lava Jato, que “o esquema criminoso atuava há pelo menos 15 anos na Petrobras”. O ex-diretor Nestor Cerveró e o ex-gerente da Petrobras Pedro Barusco, em delações premiadas, também declararam participar do esquema desde o governo Fernando Henrique Cardoso (FHC).

“As investigações têm dado conta de algo que todo mundo sabia: o problema do financiamento das campanhas eleitorais, principalmente. É um equívoco achar que o problema de financiamento de campanha é diretamente ligado à Petrobras. É uma questão maior”, diz o dirigente do Sindipetro-SP Gustavo Marsaioli. Para a Federação Única dos Petroleiros (FUP), a corrupção na Petrobras se relaciona aos contratos das empresas terceirizadas: “o processo de eliminação da corrupção sempre dependeu do fim dos contratos de terceirização, esses que deram início a todos os esquemas de desvios de recursos da empresa”.

Outra crítica em relação à Lava Jato é sobre os choques das investigações sobre a economia nacional. “O que a gente problematiza é que o impacto que a Lava Jato tem causado na empresa, para investigar a corrupção, é maior do que o objeto que ela investiga. Não é que não tenha que investigar, mas o método é bastante equivocado, por exemplo, quando paralisa uma obra”, aponta o dirigente do Sindipetro-SP Marsaioli.

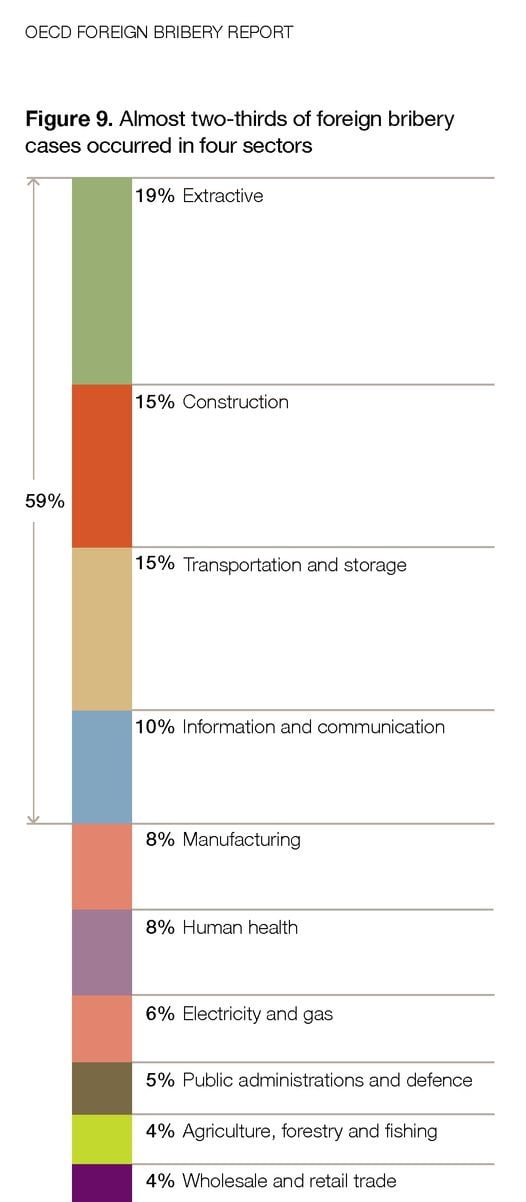

A corrupção no setor petroleiro também não se restringe ao Brasil e à Petrobras. Um relatório da Organização para a Cooperação e Desenvolvimento Econômico (OCDE) apontou que o setor extrativista é o que mais registra casos de propinas, fraudes e desvios de dinheiro envolvendo grandes empresas. O motivo é que esse segmento envolve o maior volume de investimentos e contratos de grande quantias. Empresas como a estatal norueguesa Equinor (Statoil) e a anglo-holandesa Shell foram flagradas em esquemas também bilionários de corrupção em Angola e Nigéria.

Estudo da OCDE elenca os setores econômicos mais suscetíveis à corrupção.

A Petrobras foi fundada em 1953 pelo governo Getúlio Vargas, após a mobilização “O petróleo é nosso”, que polarizou o Brasil entre “nacionalistas” e “entreguistas”. Hoje é a maior empresa brasileira, seja em produção de riqueza, patrimônio líquido ou pagamento de tributos. Mais que isso, a companhia é responsável por encontrar, extrair e refinar matérias-primas indispensáveis ao desenvolvimento econômico e ao bem-estar da população: petróleo e gás natural, que correspondem a mais da metade da matriz energética mundial.

Tais operações foram realizadas em regime de monopólio estatal até 1997, quando o presidente Fernando Henrique Cardoso (PSDB) liberou o setor para empresas privadas e multinacionais. Em 2000, o governo tucano abriu o capital da Petrobras para acionistas da bolsa de valores de Nova Iorque. Meses depois, a empresa chegou a anunciar mudança de nome para PetroBrax, que supostamente facilitaria a internacionalização da marca, por conta da pronúncia. Em menos de dois dias, após reação negativa da sociedade e do movimento petroleiro, por pressão parlamentar, a direção da empresa acabou recuando do projeto.

Presidente da Petrobras à época, o banqueiro francês Henry Philippe Reichstul declarou, em entrevista ao programa Roda Viva, em oito de maio de 2000, que as decisões de abertura da companhia foram “decisão de governo, da sociedade brasileira de promover uma abertura, uma globalização, uma maior inserção do Brasil na economia internacional”. O objetivo era caminhar rumo a um “regime de plena concorrência” e à “abertura total do setor”.

Reichstul, que havia sido militante Vanguarda Popular Revolucionária (VPR), seguia a cartilha do neoliberalismo, em alta no governo tucano de FHC. “O fato de você ter outros investidores procurando petróleo, gás, atuando no mercado de energia, eu acho que é bom para o país”, defendeu. Quanto à privatização, Reichstul disse levar em conta a resistência da maioria da população. “Acho que seria um ônus político muito grande ao governo privatizar essa companhia neste momento que a gente está vivendo agora. Eu acho que não existe uma maturidade hoje, no sentido de uma clareza de que ela precisa ser privatizada”.

Dois dos piores acidentes da história da Petrobras aconteceram na gestão de Reichstul. A maior plataforma produtora de petróleo do mundo, a P-36, afundou na baía de Campos, causando a morte de 11 petroleiros. O outro episódio foi o vazamento de cerca de 4 milhões de litros de óleo no Rio Iguaçu, no Paraná.

O presidente da Associação de Engenheiros da Petrobras (Aepet), Felipe Coutinho, acredita que a abertura de ações nos Estados Unidos deve ser revista, pois sujeita a empresa estatal a regulações e interesses de outros países e agentes privados. “Com a quebra do monopólio e, especialmente, quando a Petrobras botou ações na bolsa de Nova Iorque, o Brasil abriu mão da soberania sobre sua principal empresa, a maior empresa do Brasil, mais estratégica. Com ações negociadas em Nova Iorque, ela submete seu funcionamento às leis dos Estados Unidos, às normas da bolsa de valores dos Estados Unidos, sujeita a interpretação de juízes e acusações de promotores dos Estados Unidos. Então, na verdade, teria que ser revertido”, advoga o engenheiro.

Da mesma forma, o especialista Paulo César Ribeiro Lima considera que, “se a gente quer que a Petrobras tenha política de Estado”, essas ações da bolsa americana precisam ser readquiridas pela companhia ou pelo governo federal. “Tem que começar com a bolsa de Nova Iorque, as ADR [American Depositary Receipt], mas acho que até mesmo no Brasil não devia ter ações na bolsa, não. Ter ações em bolsa complica, porque entra acionista minoritário, lei das S.A [Sociedades Anônimas]… Eu sou muito favorável em transformar a Petrobras em empresa pública”, afirma Ribeiro Lima.

Entre as cinco maiores petroleiras, por produção de óleo e gás, quatro são estatais: Saudi Aramco (Arábia Saudita), Gazprom (Rússia), National Iranian Oil Company (Irã) e Rosneft (Rússia). A exceção da lista, em quarto lugar, é a estadunidense Exxon Mobil. Conforme o ex-diretor da Petrobras e vice-diretor do Instituto de Energia e Ambiente da USP, Ildo Sauer, as empresas de controle majoritariamente estatal “produzem cerca de 75% do petróleo global e detém cerca 90% das reservas provadas”.

Segundo pesquisa do Instituto da DataFolha, de maio deste ano, a maioria da população brasileira defende o caráter público da Petrobras, mesmo com os insistentes discursos de “rombo na Petrobras” e dos planos de “desinvestimento” da atual gestão. A sondagem aferiu que 55% dos brasileiros são contrários à privatização da companhia e 74% rechaça a venda para grupos estrangeiros.

Na campanha eleitoral, os presidenciáveis também são questionados sobre os planos para a estatal, em especial, quanto à política de preços.

O programa de governo de Lula (PT) defende a ampliação do parque de refino, a suspensão da venda em curso de ativos estratégicos e reorientação da política de preços da Petrobras, com foco no mercado interno. Jair Bolsonaro (PSL) quer manter o vínculo dos preços ao mercado internacional e defende que a “Petrobras deve vender parcela substancial de sua capacidade de refino, varejo, transporte e outras atividades”.

Marina Silva (Rede) afirma ser contra a privatização da companhia, mas não detalha outras ações em seu programa. Ciro Gomes (PDT) defende a estabilidade de preços e o controle do Estado sobre as reservas de petróleo, inclusive, recomprando todos os campos de petróleo já vendidos. O plano de governo de Guilherme Boulos (PSOL) prevê a alteração da atual política de preços da Petrobras e a anulação dos leilões de petróleo efetuados.

Geraldo Alckmin (PSDB) apresentou um plano de governo de apenas 15 páginas, em que há não menções à Petrobras, assim como Meirelles (MDB) e Alvaro Dias (PODE).

*colaboração para a Intersindical.

CLIQUE E ACOMPANHE A INTERSINDICAL NAS REDES